需求担忧渐弱 镍价先抑后扬

★供需双降需求更弱,矿价弱势仍将延续

季节性因素致镍矿到港环比下降,供给虽有阶段性收缩,但整体环境大概率将好于去年同期。国内镍铁厂库存充足,议价权转向买方,镍铁价格回调之际,需求或降至年内冰点。镍矿供需双降情况下,需求更显疲弱,12月份镍矿价格弱势恐将延续。

★冬季限产不及预期,警惕供给不降反增

镍铁冬季限产暂不及预期,非限产区域产量则出现增长,供给结构性分化扩大:高镍铁弹性依旧,低镍铁继续受抑,进口稳步增加。国内精炼镍供给延续缓慢回升之势。需要警惕国内原生镍供给不降反增的风险。

★钢厂盈利转向扩张,镍料需求先降后升

内需不济而外需下行,市场再平衡仅能靠压缩供给去实现,不锈钢厂收缩供给同时,行业盈利将逐渐得到修复。在此期间,镍料需求恐先遭抑制,后现恢复。如果出现镍产业链跌价负反馈,这种周期修复将被延迟。12月需求端对镍价影响或将增强。

★投资建议

宏观预期成为行情主线,市场尚需时间去消化利空。精炼镍显性库存依然处于下降通道,国内显库已降至历史较低水平,低库存成为“冬天里的一把火”,勉强维持着镍价“底线”。综合考虑,我们认为现阶段谈镍价反转还为时过早,12月镍价走势或前低后高,沪镍主力震荡区间(89000,98000)元/吨,价格重心较11月份下降。

★风险提示

海外镍矿供给中断;国内终端需求显著回暖。

1

供需双降需求更弱,矿价弱势仍将延续

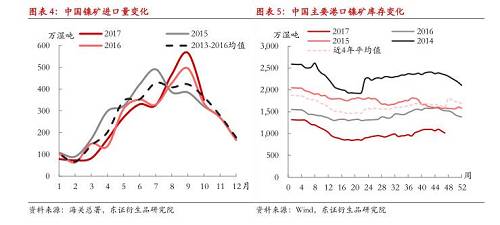

据INSG最新数据,今年1-9月份全球镍矿产量为161.16万金属吨,累计同比增长达到6.9%,增速较前期进一步扩大。一方面受益于镍价的大幅回升,另一方面则受益于主产国政策趋于宽松。此外,新能源汽车的快速发展也点燃了矿商对未来镍需求的美好愿景。可以说全球镍矿供给修复的趋势已经确立,下一步或逐渐转为强劲增长。印尼矿回归市场来势汹汹,近期计划的出货量或已经超过100万湿吨,后期仍有续增的可能。但是到港(国内)的节奏更大程度将取决于天气状况,拉尼娜抬头的背景下,东南亚热带气旋及强降雨出现的概率增大,这都不利于镍矿的装货与发运,短期供给潜在干扰仍在存在。

|

综合来看,全球镍矿供给修复仍在继续,中长期投资也开始呈现复苏态势,未来矿端供给的弹性将会明显增大。12月份国内红土镍矿到港量环比可能会延续下行趋势,主要是季节性因素的影响,但整体供给大概率将好于去年同期。由于国内镍铁厂镍矿库存相对充足,采购意愿整体偏低,议价权转移至镍铁厂,如果镍铁价格进一步趋弱,需求可能会降至“冰点”。供需两弱,需求更弱,12月份国内镍矿港口库存或延续降势,但降幅或低于去年同期。矿价在12月份恐难以打破易跌难涨的窘境,但跌价空间暂未打开。

|

|

冬季限产不及预期,警惕供给不降反增

镍价反弹刺激供给修复,据INSG数据,今年1-9月份全球原生镍产量同比增速提升至5.8%,供给修复的势头较为强劲,在缺少限制因素的条件下,12月份产量高速增长料将延续。国内方面,精炼镍产量环比初步出现回升,但与往年同期比,绝对水平仍然较低。无论是从镍板需求,还是从冶炼厂盈利角度,未来一个季度内产量均难有明显增长。尤其是,现阶段国内精炼镍与高镍铁的比价已升至较高水平,高镍铁的经济性更为优越,这势必会降低下游钢厂对精炼镍的需求。

海关数据显示,澳大利亚与俄罗斯对国内的镍矿供给降幅正在缩窄,硫化镍矿供给接下来将逐渐得到改善,这将有利于国内精炼镍产出在中期继续修复。至于精炼镍进口,疲弱的态势仍在延续,中国1-10月份精炼镍进口量为171621吨,同比下降48.72%。国内实际需求走弱,叠加进口套利窗口关闭,12月份进口大幅回升的可能性不大。综合判断,12月份国内精炼镍供给将延续缓慢增长趋势,出现大增大减的可能性均不大。

|

接下来的一个月,镍铁供给结构性分化或更加明显,低成本的高镍铁产能或将进一步得以释放:一是高镍铁经济性走强而更受下游青睐,二是高镍铁产能受环保限产政策影响相对较小,此外即便高镍铁价格出现回调,矿价弱势情况下,镍铁厂也可以将跌价向上游传导;但低镍铁产能预计会继续受到抑制:一是环保限产政策对高炉生产约束更强,二是下游钢厂对低镍铁需求较弱,低镍铁厂销售疲软。进口方面,国内镍铁进口增速在10月份环比出现回落,印尼发往国内的镍铁阶段性下降所致,随着印尼镍铁产能的进一步投产及爬产,镍铁进口重拾增势可能性较大,此外,进口阶段下降也为国内镍铁厂创造了更多增产空间。

|

3

钢厂盈利转向扩张,镍料需求先降后升

10月国内宏观经济数据整体回落,市场对需求端担忧情绪升温,其中,地产与制造业投资下行压力较大。京津冀及周边地区环保限产逐步铺开,限产对需求端的影响也开始被市场重视。除了京津冀及周边地区,部分省市也加入到了环保限产之列,这些区域土方作业等受到干扰,工程进度放缓,涉及不锈钢相关的终端需求料将受到阶段性抑制。无论是从宏观指标,还是从微观指标来看,12月不锈钢终端需求放缓的压力都在增大,虽然需求放缓是渐进式的演进,但产生的预期却会对行情产生较大影响。国内不锈钢市场热轧板卷近期成交回落,可能也与工业投资放缓有一定关系。其中,前期需求较好的石油化工行业,需求存在进一步萎缩的风险。

外需形势同样不容乐观,发达国家不锈钢需求回暖进入瓶颈期,叠加海外市场供给增长及反倾销力度增大、人民币阶段升值等不利影响,12月不锈钢出口恐将延续弱势。11月份国内不锈钢进口增速环比回落,青山印尼出口至中国的热轧产品环比下降,这将阶段性缓解国内不锈钢市场的供给压力,但青山后续出口变化仍需要进一步观察。整体而言,东南亚市场不锈钢供给的释放是大势所趋,这不仅会冲击到国内市场,对全球供给也料将产生明显影响。

|

|

市场有消息称,华南某大型不锈钢厂50%产能计划在12月份转产普碳钢,该企业年产能约250万吨,我们认为转产普碳的产能大部分会是200系钢种。从这个消息来看,普碳钢盈利暴增,不锈钢盈利相对偏弱的环境下,钢厂确实有转产普碳钢的驱动力,如果接下来转产范围在业内有所扩大,我们可能会看到不锈钢产量在采暖季出现明显萎缩,从而对钢价形成阶段支撑,但同时这也会对镍料需求形成明显抑制。除此之外,前期国内部分检修的不锈钢厂将在12月份复产,这将弥补一部分产量的减量。综上所述,12月份镍价更多的下行压力可能会来自需求端,而主要受市场预期的影响。另外,我们观察到,由于钢厂尚处于盈利收缩期,原料采购相对保守,且增加了废不锈钢使用比例,这同样也不利于原生镍消耗。

|

投资建议

宏观预期短期成为行情主线,美联储加息渐行渐近,12月美元指数恐将走强,有色期货品种或整体承压。国内经济下行压力犹在,海外经济持续复苏受疑,12月份宏观利空因素恐将进一步发酵。此外,市场对新能源汽车概念的炒作退潮也将给镍价带来下行压力。

国内镍矿供需双降,需求更加疲弱,矿价弱势状况下,镍铁厂盈利将获得支撑。令市场担忧的是12月份原生镍供给继续增长,而需求出现萎缩,短期及中期镍基本面仍然在转弱。精炼镍显性库存依然处于下降通道,国内显库已降低至历史较低水平,低库存成为“冬天里的一把火”,勉强维持着镍价的“底线”。

综上所述,我们认为谈镍价反转还为时过早,12月份市场在逐渐消化宏观利空之后,镍产业链自下而上或迎来一波利润修复,对应镍需求可能是先降后升。12月镍价走势或前低后高,沪镍主力震荡区间(89000,98000)元/吨,价格重心较11月份下降。

|