长期供应偏紧 沪镍等待企稳

短期承压 修正预期

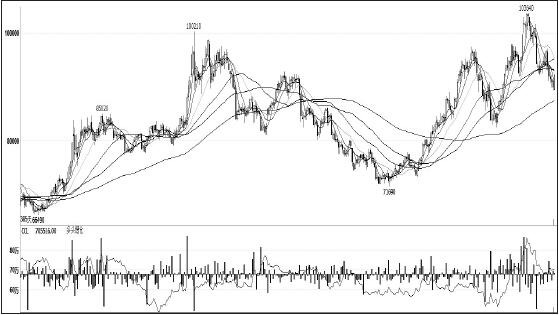

镍价在11月初创出新高后,一路高位回调,领跌其他有色金属,笔者认为,短期主要消费领域不锈钢未见企稳,镍价仍将承压,拉长周期看,供需结构性紧张愈发突出,镍价仍有望振荡上行。

年末资金面扰动

步入年末,资金紧张忧虑扰动资本市场。随着资管新规持续发酵和央行货币政策保持偏紧态势,债市弱势及股市高位大幅回调,也充分反映了市场对资金趋紧的预期。年末季节性因素,以及美联储加息预期,资金偏紧忧虑对商品压制仍在,从商品市场看,有色金属反应最为明显。

此前镍价突破10万创新高,但下游消费领域不锈钢并未跟随,这是镍价此后回落的重要原因之一。11月以来青山为主的钢企主动大幅下调价格,不锈钢弱势下行。目前行业处于垒库存阶段,截至11月中旬,无锡不锈钢库存较6月末上涨49%,无锡、佛山两地总社会库存上涨20%,库存压力凸显。不锈钢利润被压缩,普钢利润高企,导致国内部分不锈钢企转产普钢。近期印尼青山不锈钢二期暂停以及国内部分不锈钢企转产普钢,也显示钢企看弱短期终端需求,亦引发镍短期需求减少预期。

引发镍价回调另一个重要因素就是临沂镍铁限产或不及预期。国庆节后临沂政府下发通知,要求采暖季鑫海科技等三家镍铁企业限产50%,引发镍价上涨。目前已经进入限产周期,但据了解,限产远不及预期,镍铁产量缩减或打折扣,盘面预期修正,镍价承压。

硫化矿供应紧张

拉长周期,从供应端看,虽然印尼放松低品位镍矿出口禁令,截至目前,已有8家企业成功申请镍矿出口配额,共计额度超2000万吨,未来印尼镍矿将逐步流入国内,但硫化矿供应紧张将凸显。一方面,低镍价背景下,2015年高成本硫化矿产能逐渐退出,2016年硫化矿资源主要分布国澳大利亚、加拿大、俄罗斯等国家镍矿产量出现不同程度下滑,其中,澳大利亚2016年镍矿产量下滑16%,从今年前7个月产量数据看,下滑更为明显。另一方面,硫酸镍产能不断释放,今年国内硫酸镍产能超35万吨,随着金川等扩产,明年国内硫酸镍产能或超50万吨,硫酸镍产能加速释放,加剧硫化矿供应紧张格局。

矿端供应结构性紧张,引发原生镍供应结构性变化。硫化矿供应偏紧,将压制电解镍产量,此外,在硫酸镍高溢价及需求前景向好预期下,金川等纷纷转产硫酸镍,加剧电解镍产量下滑。

镍主要消费领域不锈钢产量将维持稳定增长。产能方面,德龙112万吨,印尼青山200万吨,明年都有望达产,此外,太钢、青山、鑫海等都将通过置换形式新增不锈钢产能,随着不锈钢产能释放,不锈钢产量将维持稳定增长。随着日用品消费及机械制造升级,将带动不锈钢消费,强化不锈钢终端消费的韧劲。

综上而言,年末资金趋紧预期仍存,不锈钢价格尚未企稳,短期镍价仍将承压。拉长周期看,供应结构性紧张将助推镍价上涨。对照今年上半年,随着不锈钢转产、减产,不锈钢价格企稳,镍价回暖,当前状况极为相似,需耐心等待曙光来临。